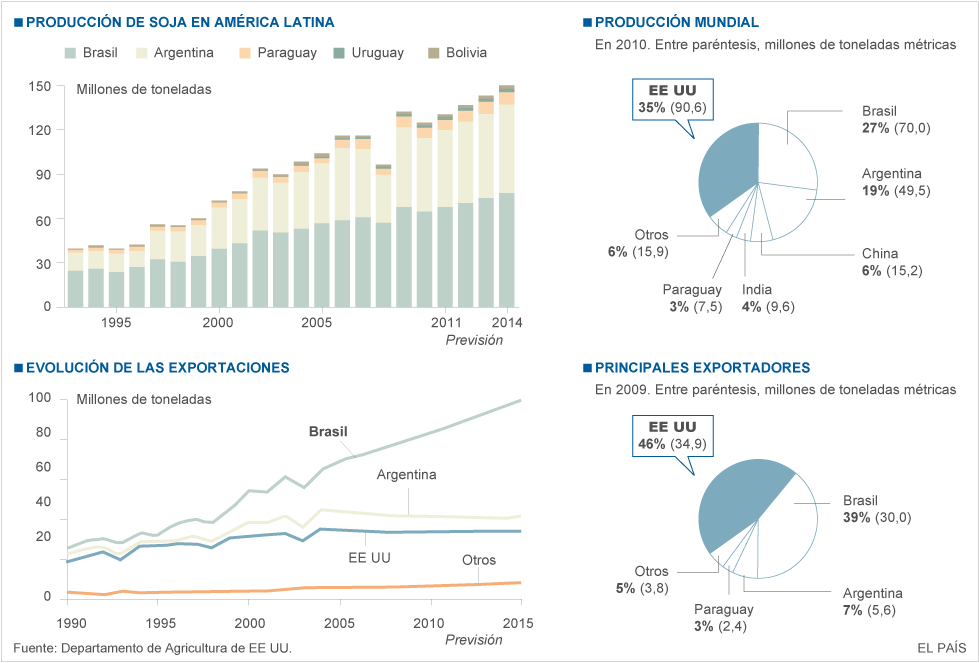

Tiré algunas puntas para ver si alguno picaba sobre lo que se decía en este post de Rib, puede haber pasado que no hayan entendido el inglés en que estaba escrito, puede que no les haya interesado pero ante eminente venida de Cristina a la patria sojera y la persistente caída del precio de la soja, se hace imprescindible alertar sobre lo que se cuenta en ese post. La cosa parece desapercibida hasta por la prensa campera, el domingo leí detenidamente La Nación pero no aparece mucho, ver acá, acá, algunos en el gobierno ya empiezan a preocuparse

En Argentina, el Gobierno se mantiene en silencio, aunque con un ojo muy atento a la marcha del mercado de la soja, del que depende una parte importante de sus ingresos anuales (las exportaciones tienen un 35% de retención fiscal). La soja, al que muchos llaman “el oro verde”, cotizó el jueves en el mercado de futuros de la Bolsa de Chicago entorno a los 449 dólares, un 16% menos de lo que cotizó a principios de este mes, y lejos de la cifra récord que alcanzó el pasado mes de agosto, cuando superó los 534 dólares. Las previsiones, según los analistas del sector, es que puede seguir bajando hasta unos 440 dólares.

En 2008 L. RANDALL WRAY escribió este paper THE COMMODITIES MARKET BUBBLE donde trataba la burbuja que se había armado alrededor de los commodities en cuya actuación estelar se encuentra su señoría La soja y el aceite de soja.

Dice Randall Wray:

Desde 2004 al 2008 hemos experimentado la mayor burbuja de commodities que el mundo haya experimentado jamás. Si se miran a los top 25 que se negocian en el mercado, encontrarán precios que se han duplicado durante ese período. Para los Top 8, el precio de la inflación ha sido más espectacular:

De acuerdo a un análisis realizado por el estratega de mercado Frank Veneroso, durante el curso del siglo XX, ha habido solo 13 instancias en las cuales el precio de un commodity en particular rosó el 500% o más. Por ejemplo, el precio del azúcar tocó el 641% en 1920, y el mismo año, el precio del algodón rosó el 538%. […] Ahora, si miramos al boom de los commodities, ya hay ocho commodities cuyo precio ha subido hasta alcanzar el 500% o más hasta finales de junio. “ y cita algunos ejemplos donde incluye productos agropecuarios como el trigo.

“Tomen los Top 33 commodities que se comercializan mundialmente- de todo desde oro hasta petróleo o caucho, yute, madera y algo llamado fosfato de diamonio. A lo largo de los pasados 110 años, el índice de precios de estos commodities ha decaído a una tasa anual del 1.2%. Mas allá que la demanda de estos 33 commodities se haya incrementado mucho a lo largo del siglo, las nuevas tecnología de producción mas una satisfactoria exploración han hecho declinar la tendencia de los precios.

Sin embargo – y esto es lo sorprendente- la desviación de la tendencia sigue una distribución normal; y tenemos justo casi la chance de una bola de nieve en el infierno de encontrar desviaciones que están apartadas tres o cuatro desviaciones estándar de la media.

[…] Sí las burbujas de los commodities suceden, pero eventualmente la realidad las sitúa y las vuelve a su valor. No tenés eventos de 3, 4 o 5 desviaciones estándar. Un precio 4 desviaciones estándar cae fuera del 99,994% de probabilidades –1 en 100.000 años; cinco desviaciones estándar sucede una cada dos millones de años.

Desviaciones estándar | Commodity |

| 5 | Acero |

| 4 | Carbón, Cobre, Maíz y Plata |

| 3,5 | Sorgo, Paladio y Caucho |

| 3 | Lino, Aceite de palma, Poroto de Soja, Aceite de coco y Níquel |

| 2 | Yute, Algodón, Uranio, Hojalata, Cinc Photosh ( no se qué es) y Lana |

Últimamente se ha hecho conocida la Teoría del cisne negro, teoría desarrollada por Nassim Nicholas Taleb en su libro para explicar según Wikipedia:

Un papel desproporcionado de alto impacto, difícil de predecir, y los eventos extraños que están fuera del ámbito de las expectativas normales que se pueden esperar en el ámbito de la historia, la ciencia, las finanzas y la tecnología

La no computabilidad de la probabilidad de los eventos raros consecuenciales utilizando métodos científicos (debido a la naturaleza misma de las probabilidades pequeñas)

Los sesgos psicológicos que hacen a las personas individual y colectivamente ciegas a la incertidumbre e inconscientes al rol masivo del evento extraño en los asuntos históricos.

Estamos teniendo eventos que ocurren cada 10.000 años sucediendo a diario. Puede que esto suceda con burbujas como los prestamos NINJA, Pero aquí se trata de commodities, son sustancias reales. Barriles de petroleo que alguien necesita. Maíz que se convertirá en grasa de cerdo o de novillo o gasolina para los automóviles. Hay una verdadera demanda sobre los mismos, y alguien los tiene que producir

Lo llamativo de todos estas alzas en los precios es que es muy raro que ocurran individualmente, todos juntos al mismo tiempo es sencillamente imposible que suceda, no puede pasar. No en la vida de nuestro planeta o del sol.

Pero ocurrió. Alguien podría culpar a China por eso pero veamos:

Aquí está la razón. Créase o no el mercado de los commodities es muy pequeño, excepto (adivinen para quién) para LA SOJA, el petróleo y el maíz, el resto es diminuto. […] Pangan aunque sea una pequeña porción del dinero que se maneja ( en los Fondos de Pensión) dentro de los mercados de los commodities ( a termino) y volaran los precios.

El arma de elección son los contratos a futuro -en esencia compran commodities para la entrega a termino (un par de meses a partir de ahora). Cuando maduran, no se opta por la entrega sino por vender el contrato a alguien que realmente quiere el bien, y el beneficio se lo vuelca en otro otro contrato a futuro. Esto es lo que los fondos de pensiones, etc, han estado haciendo. Si los precios suben, usted siempre gana en la cadena (se venden por más de lo que pagó).

Si el precio baja

Usted y todos los fondos de pensiones y los otros clientes de Goldman Sachs (hacen lo mismo). Quiero fijar la suba a un precio esperados, así me convierto en un feliz vendedor de productos a futuro. Si los precios bajan, no me importa, he fijado el aumento de los precios y tengo el derecho de vender el producto al precio más alto. Y así, aun cuando los precios se han apartado de todo fundamento, los productores siguen vendiendo contratos a futuro para fijar precios más altos.

Yo gano, vos ganás, todos ganamos con la apreciación.

Para hacerla corta dice que ahora la cosa está por explotar, mientras los precios suben, el consumo se cae por sustitución, conservación y por productos que se comienzan a producir en paralelo. El mundo real comienza a emerger.

No importa lo que lo desate, el invierno nuclear de los commodities está por suceder.

16 nos acompañaron:

Yo saqué una conclución llluego de leer su excelente post. Brasil es más dependiente de la soja que nosotros y su economía se primarizó en los últimos años.

Charly un aumento del 500% es 6 veces. Hay otro de 641%, otro de 538%... no hubo que esperar miles de millones de años para esos eventos conjuntos.

Leo que ahora hay 8 eventos extraordinarios

O la distribución no es gausiana sino alguna de "cola larga" o yo no entiendo lo que me quieren decir

Otra.

Si uno compara las variaciones de la soja con las de otras commodities agrarias no hay diferencia.

Tampoco hay diferencia con los metales

Incluso las commodities camperas son las que mas bajas estan!

CONCLUSION: todo el mundo esta en peligro. ¿es solo un consuelo de zonzo pensar esto?

Primer comment. LA distribución a través de 110 años fue normal (gaussiana) en los últimos años se rompe con ese tipo de distribución y se va a los cisnes negros y a las Fat Tails, que no es lo mismo que long tail o cola larga. Este es el primer cambio donde estos autores hacen sus observaciones.

Referente a la soja, no digo que la soja sea la mala de la película, digo otra cosa, que dentro del mercado de los commodities la soja es uno de los productos que mas mueve junto con el petróleo y el maíz, tampoco quise decir que la soja sea la única que tuvo este comportamiento.

No quise intervenir la traducción del paper con mis opiniones pero lo que me interesa es la sojadependencia y los problemas qeu nos podría acarraiar a nosotros por la parte (de la soja ) que nos toca. A sudáfrica le tocará por el oro, a Chile por el cobre.

Lo que dice Anónimo es muy interesante, y ese sí es un agregado mío, en este caso Brasil está mucho mas a la intemperie que nosotros.

¿es burbuja especulativa o es el final de la tesis de Prebish-Singer del deterioro de los terminos de intercambio?.

Hay autores que señalan que Prebish-Singer sigue valiendo ( http://www.desafiandolascrisis.org/website/uploads/documentos/RVE97Ocampo.pdf http://129.3.20.41/econ-wp/it/papers/0403/0403001.pdf) con lo que, si esto es verdad, se nos vendría encima un invierno inolvidable social y politicamente muy caliente porque las commodities valdrían menos que antes de la burbuja.

Eduardo Real aporta estos papers desde lo económico acá http://artepolitica.com/comunidad/el-top-8-de-los-commodities-festival-de-cisnes-negros-y-silencio-de-soja/#comments

El problema no es la financialización sino el bottom-line 300 u$s en La Pampa.

P. D. : me comí un "a" entre line y 300.

Es un dead line 300 dolares en la pampa

Si yo no entiendo mal, el peligro es por los dos lados, la burbuja que estalla por un lado y que nos deja con los precios por el suelo en un santiamén y por otro que la burbuja siga y se profundice una primarización con el agregado de la tendencia al monocultivo con lo que ello conlleva.

¿Es así simplificadamente?

Usted Carlos comentaba en Artepolítica que el gobierno no sonsiguió algo similar a la Junta Nacional de Granos. Los proyectos agroindustriales y el de aumento de producción agropecuaria contemplan este aspecto o no? Sirve para contrarrestar los peligros que plantea el post o son para la gilada?

En caso afirmativo, que algo tengan, ¿no es necesario que vayan calando más hondo todavía con una mayor intervención del Estado? Digo, me suena poco si el Estado no va a poder intervenir con una logística que maneje (acumulación para la venta, traslados, disponibilizar producto para industrializar donde se necesite)

Saludos y gracias

Ladislao Fokas

Claro el estado que disolvió el beduino tiene que reconfigurarse, lo que quedaría por definir es cómo para no cometer los errores del pasado.

El kirchnerismo no repuso el estado, sigue ausente entonces los beneficios empresariales están únicamente otrientados hacia lo privado y no hacia lo comunitario que vendría a ser una prolongación de la persona colectiva, ¿No Rib?

El modelo kirchnerista del estado y eso lo reafirmó con el plan industrial es un aparato que está al servicio de l a empresa privada.

El modelo son las rutas Argentinas, elestado las hace y las cede a los privados para su uso, mantenimiento y lucro. Neoliberalismo puro. O son privadas, en cuyo caso el privado las conseciona o son públicas que el estado las hace con impuestos por ejemplo a las naftas y las libera al uso común.

Lo privado es un subconjunto de lo publico y no su opuesto.

Rib: no se lo diga a Charly, digaselo a Soros, Ledesma o Goldman Sachs, Cargill, Grobocopatel etc. digales que el dinero que tienen es un "subconjunto de lo público" y que usted pide su parte.

Charly, disiento en parte con su ejemplo de las rutas: la administración de las inversiones en infraestructura vial han cambiado significativamente. Partiendo de un punto donde en los 90 efectivamente se hicieron bastantes rutas y se desatendieron muchas más, el modelo de las CREMA, contratos de reconstrucción y mantenimiento, cambió casi totalmente. El control y el modelo de contrato cambió, además de que cambió el presupuesto y la relación con las seccionales de Vialidad Nacional en las provincias y la vinculación de éstas con las vialidades provinciales, todas las cuales estaban totalmente desarticuladas, ya no sólo en carencia de equipos propios, sino en administración mínima.

Otro punto: cuando se hace la inversión de una ruta nueva, o aún de una renovación, los costos a prorratear en peajes o pagos del Estado son enormemente mayores que cuando sólo se brinda el servicio de mantenimiento con los valores de peaje. Por lo cual si usted dice que 'la ruta la hace el estado y la entrega para que la usufructúen los privados' resulta por lo menos equívoco, ya que la estructura de Vialidad Nacional, y menos de las provinciales, no les permite hacer el adecuado mantenimiento. Hace punto se había llegado.

Mi punto es que no coincido con lo de "Neoliberalismo puro", en todo caso cambió la tendencia. Aunque debo coincidir en que en la reconstrucción del Estado se va mucho, muchísimo, más lento de lo que yo desearía. Y en algunos puntos hay que sobrellevar las carencias anteriores y los poderes instalados. Sería para mí deseable que VN tuviera nuevamente todos los equipos y personal necesario, pero eso deja varias empresas locales fuera de juego. Por lo cual negociar cómo se reconvierte todo el sistema lleva tiempo y paso a paso. En ese sentido muchas de ellas pasaron a construir rutas nuevas, para lo cual fue necesario, por ejemplo, dividir licitaciones que hubieran debido ser internacionales por su magnitud en tramos accesibles a empresas locales. Quizá más costo pero más empleo local. Discutible pero realista. De eso al planteo de neoliberalismo puro hay un abismo, porque entonces no hay ninguna diferencia con los 90, y es claro que sí la hay. En los 90, ni nunca antes, se hubiera asfaltado la RN81 de Formosa, porque hubiera sido 'inviable'. Como la provincia misma era 'inviable' y eran tiempos en que casi, casi, que era preferible devolverles Formosa a Paraguay.

Saludos

Ladislao Fokas

Estimada Lola:

Técnicamente la moneda es propiedad del Estado y usted solo la "tiene" y lo mismo ocurre con la propiedad privada y el derecho eminente de expropiación por parte del Estado.

De todos modos la experiencia sovietica ha demostrado que la micropolítica de la "tenencia" en manos de burócratas no es mejor que la de los "empresarios con responsabilidad social" que promovía Wojtyła ... entre otros.

Saludos.

Rib, usted dice "Técnicamente la moneda es propiedad del Estado y usted solo la "tiene" y lo mismo ocurre con la propiedad privada y el derecho eminente de expropiación por parte del Estado" .

Donde dice "tecnicamente" ¿no debería decir "teoricamente"?.

Porque la verdad es que cada banco privado crea dinero de hecho cuando da un crédito.

Mister Reginald McKenna, presidente del Banco de Midland en Londres – “Estoy asustado, ya que a los ciudadanos ordinarios no les gustará saber que los bancos pueden crear y destruir dinero a su gusto. Y que los Bancos controlan el crédito de la nación, dirigen la política de los gobiernos, y tienen en sus manos el destino de la gente”.

Enciclopedia Britannica, 14ava edición – ” Los Bancos crean crédito. Es un error creer que el crédito de los bancos es generado en parte por los depósitos de dinero dentro de los Bancos. Un préstamo hecho por un Banco es una adición clara a la cantidad de dinero en la comunidad. “

http://alterglobalizacion.wordpress.com/¿que-es-el-dinero/

Publicar un comentario